Rata kredytu – czym jest i co się na nią składa

Z roku na rok rośnie popularność i wysokość zaciąganych kredytów hipotecznych w Polsce. Biuro Informacji Kredytowej podaje, że w styczniu 2019 r. Polacy wnioskowali o kredyty na przeciętną kwotę 260 tys. zł. W porównaniu do roku 2018 daje to 16 proc. wzrostu, jeśli chodzi o wysokość tego rodzaju zobowiązań [1] Z tematem kredytu na mieszkanie nierozerwalnie związany jest też temat rat kredytowych – czyli comiesięczny koszt zobowiązania, na który składają się dwie części:

- rata kapitałowa – część pożyczonej kwoty,

- rata odsetkowa – część dodana do kapitału, której wielkość zależy od oprocentowania kredytu, która jest po prostu zarobkiem dla banku.

Raty kredytowe należy spłacać co miesiąc zgodnie z harmonogramem spłaty. Ten dokument zawsze jest dołączony do umowy kredytu. Raty można spłacać przelewem internetowym lub bezpośrednio w oddziale banku. Każdy kredytobiorca może wybrać rodzaj transz za zobowiązanie. Mogą to być:

- raty równe (annuitetowe),

- lub raty malejące (zmienne).

Czym się kierować przy ich wyborze i które z nich są bardziej opłacalne? Wszystko zależy od sytuacji kredytobiorcy, jego zdolności kredytowej (jeśli jest zbyt niska na kredyt na mieszkanie, można pomyśleć o kredycie gotówkowym bez zaświadczeń) oraz wartości nieruchomości, którą chce kupić.

Trzeba jednak pamiętać, że oprocentowanie z części odsetkowej raty to nie jedyny element wchodzący w koszt kredytu. Jako kredytobiorcy płacimy również za różnego rodzaju składki ubezpieczeniowe (zależny od danej oferty), prowizję dla pożyczkodawcy czy opłatę administracyjną. Istnieją też jednorazowe koszty zobowiązań, takie jak opłata rejestracyjna czy opłata przygotowawcza (umowy, rozpatrzenie wniosku itp.). Każdy, kto szuka najtańszego kredytu hipotecznego będzie uważnie analizował wszystkie te składniki – po to, żeby finalnie zapłacić jak najmniej.

Raty równe a malejące – różnice

Zarówno raty annuitetowe, jak i zmienne należy spłacać do miesiąc zgodnie z wyznaczonym terminem. Różnicą jest jednak suma, którą klient co miesiąc przekazuje bankowi. W przypadku rat równych zawsze będzie ona niezmienna.

Jednak początkowo kredytobiorca spłaca przede wszystkim odsetki – są one większością raty kredytu. Tylko jej niewielki procent to rata kapitałowa. Dopiero z czasem te proporcje się zmieniają, co oznacza, że pierwsze lata spłaty zobowiązania ratami równymi to płacenie bankowi za to, że pozwolił nam wziąć kredyt.

Odwrotną sytuację mamy w przypadku rat malejących. Klient spłaca co miesiąc dokładnie tyle samo kapitału plus naliczone od niego odsetki, co składa się na jedną ratę kredytu. W związku z tym jej ostateczna wysokość zawsze będzie różna. Pierwsza transza zawsze będzie największa, a ostatnia zawsze będzie najmniejsza. Celem takiego rozwiązania jest szybsza spłata kredytu oraz zmniejszenie odsetek, czyli zapłaty dla banku za to, że udzielił nam danego zobowiązania.

Raty równe czy malejące – porównanie

Wiele banków posiada na swoich stronach kalkulatory, które pozwalają na symulację i porównanie oferty rat równych i malejących. Trzeba jednak pamiętać, że takie kalkulatory z reguły nie uwzględniają prowizji ani innych kosztów poza odsetkami dla banku. Koszt kredytu, a co za tym idzie wysokość rat zależą także od posiadanego wkładu własnego.

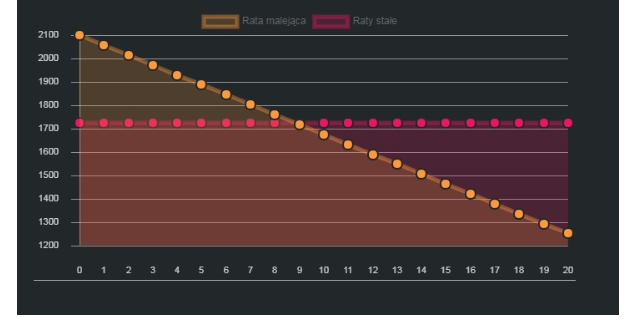

Raty malejące obliczone do kredytu na 300 tys. zł

| Kwota kredytu | Czas kredytowania | Oprocentowanie | Wysokość pierwszej raty | Wysokość ostatniej raty | Ogólna suma rat |

|---|---|---|---|---|---|

| 300 000 zł | 20 lat | 3,4 proc. | 2 100 zł | 1 253, 54 zł | 402 425 zł |

Raty równe obliczone do kredytu na 300 tys. zł

| Kwota kredytu | Czas kredytowania | Oprocentowanie | Wysokość pierwszej raty | Wysokość ostatniej raty | Ogólna suma rat |

|---|---|---|---|---|---|

| 300 000 zł | 20 lat | 3,4 proc. | 1 724, 50 zł | 1 724, 50 zł | 413 880, 70 zł |

Symulacja pokazująca, jak będzie się zmieniał koszt raty malejącej na przestrzeni 20 lat:

Opracowanie na podstawie kalkulatora rat banku Expander.

Z szacunków Open Finance z początku 2018 roku wynika, że Polacy mogliby zaoszczędzić nawet 519 mln zł rocznie, jeśli wybieraliby raty malejące jako sposób spłaty kredytów [2]. Raty zmienne pozwalają na spłatę odsetek mniejszych o 15-20 proc. Dla wielu osób jednak ten sposób spłaty nie jest dostępny, ponieważ mają zdolność kredytową pozwalającą im na wzięcie kredytu na mieszkanie tylko z ratami równymi. Ponadto raty równe wciąż cieszą się w Polsce większą popularnością i zaufaniem niż te malejące.

Zalety i wady rat annuitetowych i malejących

Raty równe czy malejące? Niestety nie da się jednoznacznie odpowiedzieć na to pytanie, ponieważ wszystko zależy od sytuacji. Każdy z tych sposobów spłaty kredytu ma swoje plusy i minusy, wystarczy wziąć je pod uwagę na równi z opłacalnością danej oferty bankowej.

Wśród zalet rat malejących można wyliczyć:

- szybką spłatę kredytu,

- niższy koszt całkowity zobowiązania,

- szybszą spłatę kapitału,

- zmniejszanie się wysokości rat, a co za tym idzie stopniowe odciążanie domowego budżetu.

Wśród wad można z kolei wymienić:

- konieczność posiadania zdolności kredytowej wyższej niż ta, które jest wymagana przy ratach równych,

- większe obciążenie dla domowego budżetu na początku spłacania kredytu – wtedy, gdy raty są najwyższe,

- brak możliwości ustawienia stałego polecenia zapłaty na koncie bankowym – rata kredytu zazwyczaj będzie miała inną wielkość.

Raty równe są mniej obciążające dla portfela (przynajmniej jeśli chodzi o pierwsze spłaty), ale także nie są pozbawione wad.

- Raty annuitetowe są równoznaczne ze wyższym kosztem kredytu – takimi transzami zobowiązanie spłaca się wolniej, dlatego ostatecznie klient spłaca większą sumę niż w przypadku rat malejących.

- Kapitał w ratach równych także jest dłużej spłacany – pierwsze raty to spłacanie przede wszystkim odsetek, czyli samego kosztu wzięcia kredytu!

- Spłacanie zobowiązania ratami annuitetowymi oznacza wzięcie kredytu na dłuższy okres, niż miałoby to miejsce w przypadku rat malejących.

Te wady nie oznaczają jednak, że raty równe nie mogą być opłacalne – również one posiadają sporo plusów:

- stałą wysokość raty – niezmienna kwota pozwala na m.in. ustawienie stałego polecenia zapłaty na koncie oraz konkretne zaplanowanie wydatków w domowym budżecie,

- wyższą zdolność kredytową,

- zwiększoną łatwość otrzymania kredytu – wymagania banków co od kredytobiorców z roku na rok robią się coraz ostrzejsze, dlatego każdy czynnik ułatwiający wzięcie zobowiązania jest ważny,

- komfort psychiczny kredytobiorcy – nie musi on martwić się o to, ile powinien zapłacić w danym miesiącu.

Nadpłatra kredytu czy raty malejące – co warto wybrać

Rata zmienna często określana jest jako sposób na szybką spłatę kredytu. Jednak kredyt hipoteczny można szybko spłacić również wtedy, gdy wybraliśmy wcześniej raty annuitetowe. Jest to możliwe dzięki opcji nadpłaty kredytu. Polega ona na przelewaniu do banku większej sumy niż zakłada ustalona rata. Może się to odbywać zgodnie z harmonogramem spłaty kredytu lub poza nim, jednak przez dokonaniem nadpłaty należy się skontaktować z kredytodawcą.

Jeśli bank wyraża zgodę na wcześniejszą spłatę rat, to klient może dokonywać nadpłat. Są jednak sytuacje, w których umowa zawarta z bankiem zabrania wcześniejszej spłaty kredytu albo uwzględnia pobranie dodatkowej opłaty za spłatę kredytu przed terminem. Część banków w umowie kredytowej zawiera zapis, według którego przez pierwsze trzy lata trwania kredytu można spłacić tylko jego część – od 20 do 30 proc. Niektóre instytucje pobierają prowizję za każdą nadpłatę, które jest przelewana do banku w ciągu pierwszych trzech lat spłaty zobowiązania.

Dlatego każdy klient powinien zwrócić uwagę na zapis dotyczący warunków wcześniejsze spłaty kredytu w momencie podpisywania umowy z bankiem. Nadpłata może stać się dodatkowym kosztem kredytu hipotecznego, tak więc jeśli ktoś z góry myśli o wcześniejszej spłacie, to powinien nastawić się na wzięcie zobowiązania z ratami malejącymi. A jeśli raty zmienne są z jakiegoś powodu niemożliwe do wzięcia, to warto z nadpłatami poczekać do czasu, który jest określony w danej umowie kredytowej jako czas, w którym nie zapłacimy dodatkowych opłat za wcześniejszą spłatę zobowiązania.

Odwrotną sytuacją niż nadpłata jest karencja w spłacie kredytu. Warto sprawdzić, czy dana instytucja uwzględnia przejściowe kłopoty finansowe u swoich klientów i czy ma odpowiednie rozwiązania na tego typu sytuacje. Jeśli nie, wtedy brak możliwości spłaty nawet przez jeden miesiąc może mieć dotkliwe skutki finansowe.

- Portal Interia Biznes, data publikacji 10.02.2019r., data ostatniego dostepu: 11.02.2019r.

- Damian Szymański, portal Business Insider, data publikacji: 5.04.18r., data ostatniego dostępu: 11.02.2019r.