Interchange fee – czym jest?

Interchange fee to prowizja od transakcji dokonywanych kartą. Część zrealizowanej płatności trafia do centrum rozliczeniowego. Co istotne centrum współpracuje z sieciami wydającymi karty płatnicze (np. VISA, Mastercard, Maestro, American Express) i z usługodawcami przyjmującymi tego typu płatności.

Celem opłaty jest zminimalizowanie ryzyka i kosztów jakie ponosi wydawca w czasie obsługi rachunku właściciela karty.

Interchange – kto płaci?

Jak to działa w praktyce? Konsument płacąc za zakupiony towar lub usługę obciąża swój rachunek bankowy (karta debetowa) albo zaciąga kredyt (karta kredytowa). Następnie bank powierza agentowi rozliczeniowemu kwotę, pomniejszoną o opłatę interchange. Dalej agent przelewa usługodawcy (akceptantowi) wysokość transakcji. Przelana kwota jest ucięta o opłatę interchange, opłatę assesment (marża dla organizacji płatniczej) i marżę agenta rozliczeniowego. Cała opłata nosi termin Merchant Service Charge.

Interchange 2017 – ile wynosi

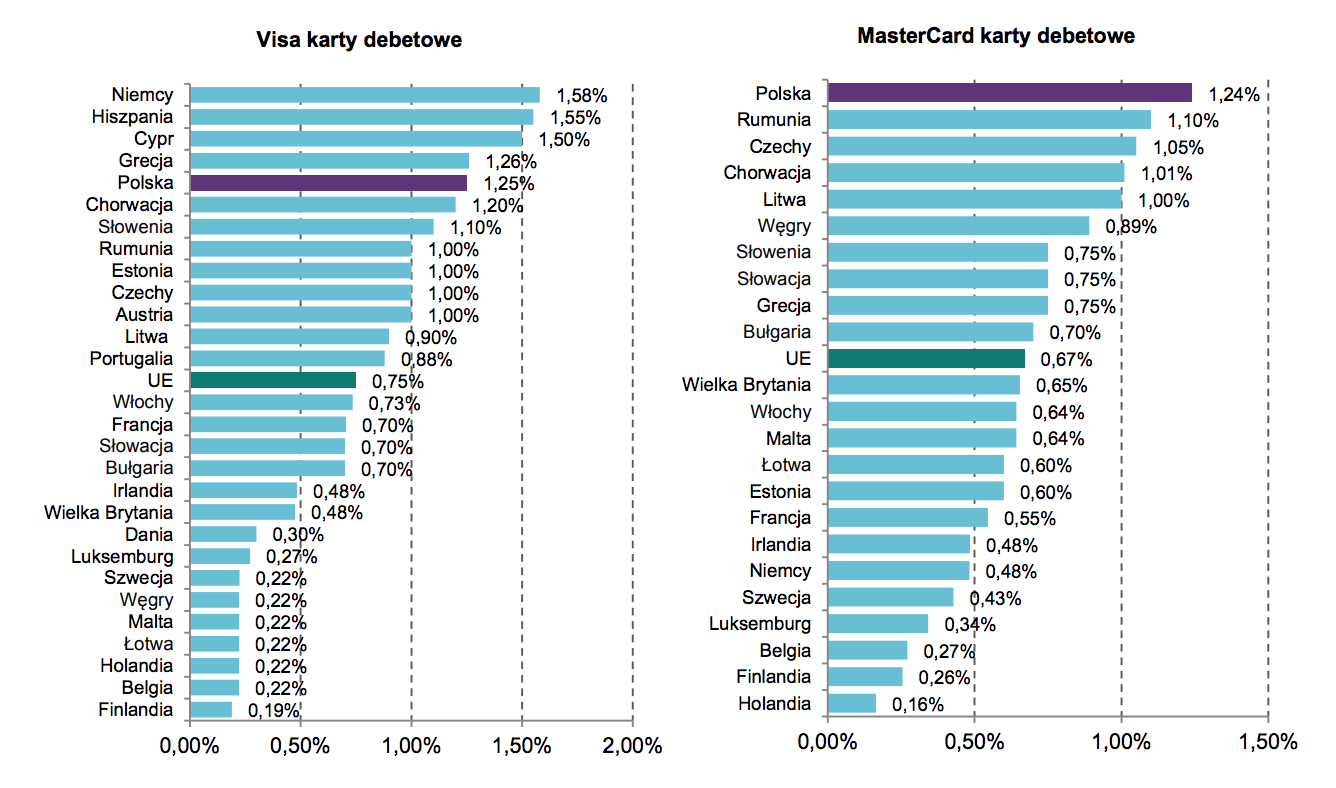

Zgodnie z ustawą o usługach płatniczych wysokość interchange od dokonanej transakcji wynosi maksymalnie 0,2 proc. dla kart debetowych i 0,3 dla kart kredytowych. Według przepisów organizacje kartowe mają obowiązek publikowania informacji o obowiązujących stawkach. Warto zauważyć, że określony limit jest najniższy w Europie. Średnia UE wynosi 0,62 proc.

Porównanie intercharge w UE

Jaki terminal płatniczy wybrać – przenośny czy stacjonarny?

W 2010 roku w Polsce było ćwierć miliona terminali płatniczych. Co ciekawe do 2016 roku liczba ta wzrosła dwukrotnie, do 530,9 tys. Na rynku istnieje wiele rodzajów terminali płatniczych. Urządzenia służą do realizowania płatności bezgotówkowych. Konsument może dokonać płatności:

- zbliżeniowo,

- kartą z paskiem magnetycznym lub chipem,

- smartfonem,

- kodem BLIK.

Istnieją dwa rodzaje terminali :

- terminal stacjonarny – urządzenie wymaga stałego podłączenia do prądu. Można je podłączyć do linii telefonicznej, internetu stacjonarnego i mobilnego. Co więcej terminal może wykorzystywać dwa łącza;

- terminal przenośny – urządzenie nie wymaga podłączenia do prądu. Zasilane jest akumulatorem. Terminal przenośny korzysta z internetu mobilnego lub z sieci WiFi. Polecany jest do pracy mobilnej.

Fundusz Obrotu Bezgotówkowego zachęca do płatności bezgotówkowych

Jedna piąta płatności detalicznych w kraju nad Wisłą to transakcje bezgotówkowe. Według Ministerstwa Rozwoju zwiększenie tego wskaźnika wspomoże rozwój gospodarki. Warto zaznaczyć, że same banki zachęcają do korzystania z plastikowego pieniądza. Rankingi darmowych kont wygrywają instytucje, które oferują darmowe karty płatnicze.

Fundacja Rozwoju Obrotu Bezgotówkowego na początku 2017 roku przeprowadziła badanie, które wykazało, że polscy detaliści niechętnie przyjmują płatności kartą. Między innymi z tego powodu Ministerstwo Rozwoju wraz z bankami, agentami rozliczeniowymi i organizacjami płatniczymi uruchomiło Program Wsparcia Obrotu Bezgotówkowego.

Program powołano w celu pomocy przedsiębiorcom, którzy nie obsługują płatności bezgotówkowych. Inicjatywa gwarantuje zwrot wszystkich kosztów związanych z dzierżawą terminala i prowizji. Co za tym idzie agenci rozliczeniowi nie pobierają opłat od podmiotów, które przystąpiły do programu. Zaplanowano, że w okresie trzech lat Fundusz zostanie zasilony kwotą 600 mln zł. Warto zaznaczyć, że banki również zachęcają klientów do aktywnego korzystania z kart płatniczych.

Jednak ilość transakcji bezgotówkowych rośnie

Mimo wszystko rośnie liczba internetowych transakcji bankowych. Z badania przeprowadzonego w lipcu 2017 roku przez MastrerCard wynika, że Polacy kochają elektroniczną bankowość. Aż 63 proc. respondentów ceni płatności online za wygodę i prostotę. Z kolei 51 proc. badanych uważa, że transakcje elektroniczne są bezpieczne. Jednak dokonując płatności internetowej z należy być uważnym. Odzyskanie środków z błędnego przelewu bankowego może być trudne.

Ile jest w Polsce kart płatniczych?

Pierwsze karty płatnicze pojawiły się w Polsce ponad 50 lat temu. W czasach PRL ze względu na ograniczoną liczbę miejsc do dokonania płatności, korzystanie z tego rodzaju środków płatniczych było ograniczone. Prawdziwy rozkwit plastikowego pieniądza datuje się dopiero na lata 90.

Według danych NBP w III kwartale 2016 roku zarejestrowano 36, 3 mln kart płatniczych. Z czego liczba kart debetowych została określona na poziomie 27,9 mln sztuk. Kart kredytowych jest znacznie mniej – 5,861 mln egzemplarzy.

Zalety i wady płacenia kartą

Transakcje plastikiem są bardzo wygodne. Kartą można zapłacić np. za zakupy czy wakacje.

Oczywiście płacenie kartą oprócz zalet ma również wady.

Z punktu widzenia konsumenta do zalet można zaliczyć:

- brak konieczności noszenia gotówki,

- jest szybciej niż transakcjach gotówkowych,

- nie trzeba czekać na wydanie reszty.

Wady z punktu widzenia konsumenta:

- terminale czasem się psują,

- płatności kartą może dokonywać tylko jej właściciel,

- nie wszystkie punkty usługowe honorują płatności kartą.

Zalety płatności kartą z punktu widzenia sprzedawcy:

- wprowadzenie płatności kartą odpowiada na potrzeby konsumenckie,

- zwiększenie liczby klientów.

Wady płatności kartą z punktu widzenia sprzedawcy

- obowiązek zakupu lub dzierżawy terminala,

- obowiązek opłaty interchange.

Karta trzynastka – sektor pozabankowy odpowiada na potrzeby rynku

Instytucje pozabankowe widzą potrzeby aktualnego rynku konsumenckiego i zmianę w przyzwyczajeniach płatniczych. Dlatego odpowiadając na potrzeby klientów jedna z firm pożyczkowych w ramach kredytu odnawialnego wprowadziła Kartę Trzynastka.

Trzynastka pełni funkcję karty kredytowej, jednak jest wydawana na nieco innych zasadach. Klient nie musi spełniać rygorystycznych warunków co do zdolności kredytowej. Wystarczy stały dochód. Co ciekawe pożyczkobiorca mając inne zobowiązania finansowe z powodzeniem może wnioskować o kartę.