Co to jest OFE?

Dyskusja o likwidacji OFE nie ustaje. II filar miał podnieść świadczenia emerytalne, a teraz okazuje się, że Otwarte Fundusze Emerytalne to już przeszłość. W 2020 roku czeka nas likwidacja OFE w Polsce. Zanim na dobre zajmiemy się tym tematem, wyjaśnijmy, czym jest OFE.

Polski system emerytalny opiera się na trzech filarach:

- I filar (obowiązkowy) – ZUS. Każdy ubezpieczony ma indywidualne konto. Trafia na nie większość składki pobieranej każdego miesiąca z naszej pensji, dokładnie 12,22 proc.1,

- II filar (obowiązkowy) – Otwarte Fundusze Emerytalne, tzw. OFE. Drugi filar zasila 7,3% podstawy wymiaru składki. Pieniądze, które tam trafiają, są inwestowane w akcje i obligacje. Ubezpieczony może przekazywać całą składkę na subkonto w ZUS lub dzielić składkę według schematu: 2,92 proc. na rachunek w OFE i a 4,38 % na subkonto w ZUS,

- III filar (dobrowolny) – Indywidualne Konta Emerytalne, tzw. IKE. To sposób na gromadzenie dodatkowych oszczędności emerytalnych, a przy tym atrakcyjne ulgi podatkowe.

II filar, który obecnie jest centralnym punktem naszego zainteresowania, wkrótce ma przestać istnieć. Obowiązek przystąpienia do OFE dotyczył każdej osoby podejmującej pierwszą pracę, urodzonej po 1 stycznia 1969 roku. Pod warunkiem, że odprowadzała do ZUS-u składkę emerytalną. Zgodnie z obowiązującymi zasadami, mieliśmy miesiąc czasu na zawarcie umowy z jednym z funduszy emerytalnych, w przeciwnym razie to Zakład Ubezpieczeń Społecznych dokonywał za nas wyboru. Kapitał gromadzony na indywidualnych kontach w OFE miał podlegać dziedziczeniu.

W połowie kwietnia 2019 roku premier Mateusz Morawiecki potwierdził likwidację OFE. Alternatywą mają stać się Pracownicze Plany Kapitałowe. Będą stanowić drugą – obok ZUS-u, podstawę wypłaty świadczeń emerytalnych. Jednak w tym momencie 15,8 mln Polaków, którzy posiadają oszczędności w funduszach, zastanawia się, co stanie z pieniędzmi z OFE. Na każdego przypada średnio 10 tys. zł. Poznajmy szczegóły reformy OFE!

Na czym polega likwidacja OFE?

Temat emerytur w Polsce jest bardzo wrażliwy. Nic w tym dziwnego – już teraz emerytura wynosi jedynie 1030 zł brutto. W 2035 roku wysokość świadczenia emerytalnego ma być jeszcze niższa! Celem OFE było zwiększenie bezpieczeństwa systemu emerytalnego. Każdy ubezpieczony miał otrzymywać świadczenia emerytalne z dwóch, a nawet trzech różnych źródeł, jeśli zdecydował się na gromadzenie dodatkowych oszczędności.

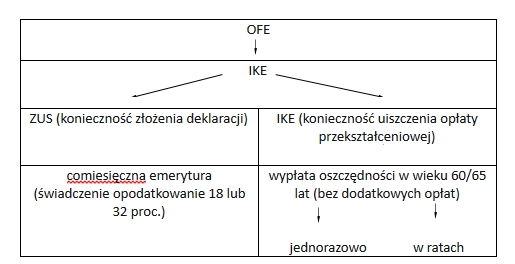

Projekt likwidacji OFE zakłada, że w 2020 roku aktywa zgromadzone na OFE zostanę przekazane na Indywidualne Konta Emerytalne (IKE), działające dotychczas jako Otwarte Fundusze Inwestycyjne (OFI). Będziemy mogli też samodzielnie zadecydować o przeniesieniu tych środków na subkonto w ZUS. Poniższy schemat przedstawia dokładne zasady lokowania posiadanych oszczędności:

Schemat na podstawie: TVN 24 BIS

Dlaczego doszło do reformy OFE? Zdaniem premiera, tylko w ten sposób środki zgromadzone w OFE z publicznych (zgodnie z wyrokiem Trybunału Konstytucyjnego z listopada 2015 roku), mogą stać się prywatne.

Opłata przekształceniowa za pozostawienie środków w IKE

Jeżeli zdecydujemy się pozostawić środki w IKE, będziemy musieli zapłacić tzw. opłatę przekształceniową. Wynosi ona 15 proc. całości zgromadzonych aktywów i zostanie pobrana w dwóch ratach:

- I rata – 7,5 proc. w 2020 roku,

- II rata – 7,5 proc. w 2021 roku.

Biorąc pod uwagę, że każdy zgromadził na OFE średnio 10 tys. zł, opłata przekształceniowa będzie wynosić około 1500 zł. Zdaniem Ministerstwa Finansów, przyniesie to zyski rzędu 19,3 mld zł.

Choć przeniesienie środków do ZUS nie wiąże się z dodatkowymi kosztami, to świadczenia emerytalne w odróżnieniu od wypłat z IKE są opodatkowane. Żadne z rozwiązań nie jest w tym względzie mniej lub bardziej opłacalne, ponieważ efektywna stawka podatkowa to 15,3 proc. Jest zatem zbliżona do opłaty przekształceniowej w IKE.

ZUS czy IKE?

Co bardziej się opłaca, pozostawienie środków w IKE czy przeniesienie ich do ZUS-u? Każda opcja wiąże się nie tylko z innymi opłatami, ale też z różnym sposobem rozporządzania zgromadzonymi oszczędnościami. Poznajmy różnice.

Opcja IKE:

- automatyczne przekazanie środków na Indywidualne Konto Emerytalne,

- możliwość połączenia obecnego konta IKE z kontem powstałym w wyniku przekształceń OFE. Ważne: pieniądze z Otwartych Funduszy Emerytalnych znajdą się na osobnym subkoncie i nie będą podlegać ogólnym regułom IKE,

- ze środków nie będzie można korzystać aż do osiągnięcia wieku emerytalnego. W dniu ukończenia 60 roku życia w przypadku kobiet lub 65 roku życia w przypadku mężczyzn, będzie można wypłacić pieniądze, w transzach lub w całości, bez uiszczania podatku,

- możliwość wpłacania dodatkowych składek do ustalonego odgórnie limitu wpłat, który w obecnym roku wynosi 14 295 zł,

- brak gwarancji dożywotniej emerytury – IKE pozwala wypłacić tylko tyle, ile znajduje się na koncie,

- opłata przekształceniowa,

- ryzyko spadku wartości aktywów, zależnie od obranych strategii inwestowania,

- gwarancja dziedziczenia aktywów.

Opcja ZUS:

- konieczność złożenia oświadczenia o chęci przekazania naszych środków z OFE do ZUS,

- waloryzacja środków,

- brak ryzyka spadku wartości aktywów,

- wliczenie środków do emerytury, co podniesie wysokość świadczenia,

- opodatkowanie świadczenia,

- brak możliwości dziedziczenia aktywów.

Każdy będzie mógł samodzielnie zadecydować, co zrobić ze środkami z OFE. Musimy wybrać wariant, który jest dla nas najbardziej korzystny.

Kiedy likwidacja OFE? Harmonogram reformy OFE

Kiedy dokładnie dojdzie do likwidacji OFE? Harmonogram reformy OFE przedstawia się następująco:

- Maj 2019 r.: skierowanie ustawy o likwidacji OFE do konsultacji społecznych.

- Czerwiec-lipiec 2019 r.: przyjęcie ustawy o likwidacji OFE przez rząd i prace parlamentarne nad ustawą,

- Wrzesień-październik 2019 r.: zakładany termin przyjęcia ustawy o OFE przez parlament i podpisanie jej przez prezydenta,

- Styczeń 2020 r.: Przekształcenie OFE w IKE i wdrożenie związanych z tym zmian.

Jak oszczędzać na emeryturę?

Zmiany w OFE rodzą wiele pytań, na które postaraliśmy się odpowiedzieć, jednak najważniejsze należy do nas samych. Choć według badań Polacy nie martwią się o swoją emeryturę, pora zacząć o niej myśleć. W przeciwnym razie czeka nas życie na kredyt, a z niskim świadczeniem zdolność kredytowa seniora nie będzie zbyt wysoka. Tym bardziej, że jak na razie na 500 plus dla emerytów nie ma co liczyć. W takiej sytuacji dodatkową gotówkę zapewni pożyczka, ale nie jest to rozwiązanie na dłuższą metę.

Jak oszczędzać na emeryturę? 3 filar emerytalny nie jest jedyną możliwością. Dobrym sposobem na lokowanie kapitału są też fundusze inwestycyjne. To forma zbiorowego inwestowania, która polega na lokowaniu powierzonego kapitału w różne instrumenty rynku finansowego, np. akcje. Ze względu na różne rodzaje funduszy każdy może mieć wpływ na potencjalny zysk i ryzyko. Warto bliżej zainteresować się tym tematem i szukać najlepszych dla siebie metod oszczędzania na przyszłość.

- Składka na ubezpieczenie emerytalne jest obowiązkowa i obecnie wynosi 19,52 proc. pensji brutto. 9,76% składki jest odprowadzane z wynagrodzenia brutto pracownika, dodatkowo pracodawca przeznacza taką samą kwotę na ubezpieczenie emerytalne swojego pracownika